Fibonacci Retracements – Trendbewegungen erkennen

Wie können Sie Fibonacci Retracements für Ihren Tradingerfolg nutzen?

Mithilfe sogenannter Fibonacci-Retracements können Sie potenzielle Widerstände, Unterstützungen und Wendepunkte eines Kurses ermitteln. Diese helfen Ihnen dabei, den optimalen Markteinstieg oder -ausstieg für Ihren Trade zu finden und so Profite zu maximieren und Verluste zu minimieren. Das Tool Fibonacci ist also eine wichtige Entscheidungshilfe für jeden Trader.

Inhalt:

- Fibonacci-Niveau

- Fibonacci Retracements für kurz- und mittelfristige Trends

- Fibonacci Grundlagen

- Fibonacci Zahlen

- Mit Fibonacci Retracements das Trading optimieren

- Wichtige Fibonacci-Level

- Handel mit Fibonacci Retracements

- Gann Linien

- Gann-Linien-Chart

- Gan-Winkel – Vergangenheit, Gegenwart und Zukunft

- Verwendung des Gann-Winkels

- Anpassung der Markteinstellungen

- Pivot Points

- Pivot-Point-Analyse

- Verwendung eines Pivot Points

- TradersClub24 live Tradingraum

1. Fibonacci-Niveau

Es wird davon ausgegangen, dass der Kurs, auch wenn er sich in Trendrichtung bewegt, zunächst am berechneten Fibonacci-Niveau abprallt und auf das nächste Level fällt. So kann ein Trader zwischen den Niveaus hin- und herhandeln und Gewinne erzielen, ohne auf die Entwicklung des Gesamttrends angewiesen zu sein, weshalb sich dieses Verfahren besonders für kurz- bis mittelfristige Strategien empfiehlt. Wird bei insgesamt steigenden Kursen die letzte Unterstützung unterschritten, kann dies auf eine Trendwende hinweisen. Andersherum kann sich das Ende eines Down-Trends ankündigen, sobald das oberste Niveau überschritten wird.

2. Fibonacci Retracements für kurz- und mittelfristige Trades

Seine Trading Strategie durch Fibonacci Retracements zu ergänzen, ergibt besonders für kurz- und mittelfristige Trades Sinn. Auch bei seitwärts verlaufenden Kursen können so Profite erzielt werden, indem wiederholt der Abstand zwischen Unterstützung und Widerstand gehandelt wird. Alternativ dazu kann man seinen Chart auch mit Gann-Linien oder Pivot Points unterteilen und diese Informationen dann für sein Trading nutzen.

3. Fibonacci Grundlagen

Es gibt Theorien, die besagen, dass sich Märkte dynamisch in Rhythmen bewegen. Kursbewegungen aufgrund von Mustern und damit auch mit Hilfe der Mathematik vorherzusagen, sollte also möglich sein. Meistens werden dabei die Fibonacci Zahlen berücksichtigt.

4. Fibonacci Zahlen

Was sind Fibonacci-Zahlen? Fibonacci-Serien sind Zahlen, die mit 1 beginnen und die vorherige Zahl hinzufügen, um die Vorwärtszahl zu erhalten. Daher 1 + 1 = 2, 2 + 1= 3, 3+2 = 5, 5+3 = 8, 8+5 = 13, 13+8 = 21 und so weiter. Diese erzeugen die Fibonacci-Zahlenreihe 01, 02, 03, 05, 08, 13, 21. Die Serie geht unendlich weiter, für unser Beispiel stoppen wir bei der Zahl 21. Der Quotient aufeinanderfolgender Zahlen, nähert sich, je weiter man in der Folge fortschreitet, der Zahl 1,618. Diese Zahl wird als Goldener Schnitt bezeichnet und beschreibt das Teilungsverhältnis einer Strecke oder einer anderen Größe. Der Goldene Schnitt beschreibt in der Natur z.B. Schneckenhäuser, Galaxien oder Eiskristalle.

5. Mit Fibonacci Retracements das Trading optimieren

Mithilfe sogenannter Fibonacci Retracements können Sie potenzielle Widerstände, Unterstützungen und Wendepunkte eines Kurses ermitteln. Diese helfen Ihnen dabei, den optimalen Marktein- oder Marktausstieg für Ihren Trade zu finden und so Profite zu maximieren sowie Verluste zu minimieren.

Fibonacci Retracements richtig deuten:

Es wird davon ausgegangen, dass der Kurs, auch wenn er sich in Trendrichtung bewegt, zunächst am berechneten Fibonacci-Niveau abprallt und auf das nächste Level fällt. So kann ein Trader zwischen den Niveaus hin- und herhandeln und Gewinne erzielen, ohne auf die Entwicklung des Gesamttrends angewiesen zu sein. Deshalb empfiehlt sich dieses Verfahren besonders für kurz- bis mittelfristige Strategien. Wird bei insgesamt steigenden Kursen die letzte Unterstützung unterschritten, kann dies auf eine Trendwende hinweisen. Andersherum kann sich das Ende eines Down-Trends ankündigen, sobald das oberste Niveau überschritten wird.

Seine Strategie durch Fibonacci Retracements zu ergänzen, ergibt besonders für kurz- und mittelfristige Trades Sinn. Auch bei seitwärts verlaufenden Kursen, können so Profite erzielt werden. In diesem Fall wird wiederholt der Abstand zwischen Unterstützung und Widerstand gehandelt.

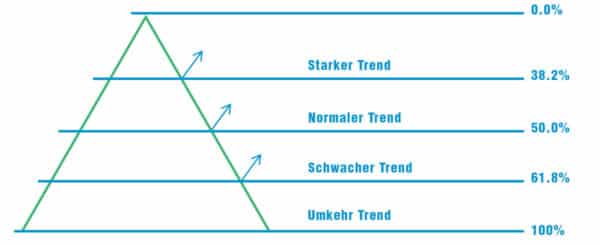

6. Wichtige Fibonacci-Level

Anhand dieser Richtlinien lassen sich Wendepunkte, Kurs- und Korrekturverläufe, erstaunlich genau berechnen. Die in der technischen Analyse etablierten Fibonacci-Level liegen, entsprechen dem Prinzip des Goldenen Schnitts: je bei 38,2% und 61,8% Kursänderung. Ein weiteres Niveau für einen potenziellen Widerstand oder Wendepunkt liegt bei 23,6% Kursänderung. Es werden also nicht die Zahlen der Folge betrachtet, sondern ihr Verhältnis:

Dividiert man eine Zahl innerhalb der Folge durch die nächste Zahl, beträgt das Verhältnis 0,618. Wird durch die zweitnächste Zahl dividiert, erhält man 0,382 und die Division mit der drittnächsten Zahl ergibt 0,236. Zeichnet man die kalkulierten Fibonacci-Retracements korrekt in ein Kurschart ein, können sogenannte Fächer ergänzt werden. Hierbei handelt es sich um Trendlinien, welche die waagerechten Fibonacci-Retracements in Trendrichtung kreuzen.

Widerstands- und Unterstützungszone:

Auch der jeweilige Bereich zwischen Retracement und Trendlinie kann als Widerstands- bzw. Unterstützungszone fungieren. Retracements und Trendlinien befinden sich innerhalb des gegenwärtigen Volatilitätsbereichs des Kurses. Außerhalb dieses Bereiches lassen sich sogenannte Erweiterungen berechnen. Dies dient vor allem der Festlegung von Gewinnzielen und der Ermittlung des potenziellen Verlustrisikos. Wie alle Instrumente der technischen Chart-Analyse bieten auch die Fibonacci-Retracements natürlich keine Erfolgsgarantie. Je mehr Marktteilnehmer sich jedoch an ihnen orientieren, umso zuverlässiger funktioniert diese Strategie.

7. Handel mit Fibonacci Retracements

Diese Retracements können als Entry-Levels für Rücksetzer während eines Aufwärtstrends verwendet werden. Es ist ratsam, einen Momentum-Indikator wie Stochastik oder einen MACD-Oszillator zu nutzen, um die besten Einstiege zu identifizieren. In Abwärtstrends können die Levels für Short-Trades verwendet werden, wenn der Kurs an einem Fibonacci-Level abprallt. Ein Fibonacci-Retracement ist nicht sinnvoll, um allgemeine Kurstrends zu bestimmen. Es kann aber helfen, das Ausmaß der Unterstützung und des Widerstands innerhalb einer großen Preisumkehr vorherzusagen. Händler können so mittlere Preisschwankungen antizipieren und entsprechend handeln.

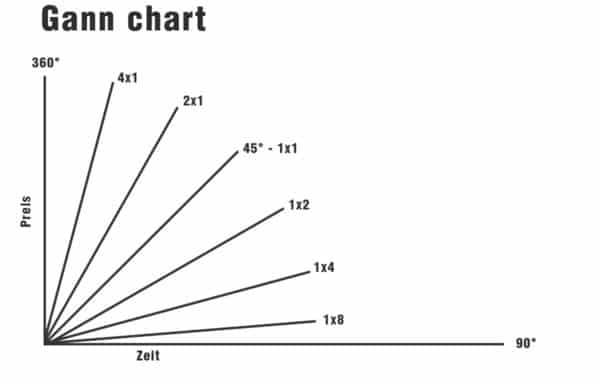

8. Gann Linien

Gann-Winkel sind ein beliebtes Analyse- und Handelstool. Es können damit Schlüsselelemente wie Muster, Preis und Zeit gemessen werden. Technischen Analysten diskutieren darüber, ob Vergangenheit, Gegenwart und Zukunft gleichzeitig unter einem Gann-Winkel existieren.

Über den Verlauf eines bestimmten Marktes versucht der Analyst oder Händler eine Vorstellung davon zu bekommen, wo der Markt stand und wo dieser sich in Bezug auf diesen Wert gerade befindet. Diese Informationen nutzt er dann, um zukünftige Preisbewegungen möglichst genau vorhersagen zu können.

9. Gann-Linien-Chart

Vorteile des Gann-Winkels im Vergleich zur Trendlinie:

Der Vorteil der Zeichnung eines Gann-Winkels im Vergleich zu einer Trendlinie besteht darin, dass er sich mit einer gleichmäßigen Geschwindigkeit bewegt. Auf diese Weise kann der Analyst prognostizieren, wo der Preis zu einem bestimmten Zeitpunkt in der Zukunft liegen wird. Das soll nicht heißen, dass mittels des Gann-Winkels immer vorausgesagt werden kann, wie sich der Markt entwickeln wird. Ein Analyst kann den Gann-Winkel aber deuten und weiß, wie man die Stärke und Richtung des Trends messen kann. Eine Trendlinie hat einen gewissen Vorhersagewert. Aufgrund der ständigen Anpassungen, die normalerweise stattfinden, ist sie für langfristige Prognosen allerdings unzuverlässig.10. Gan-Winkel - Vergangenheit, Gegenwart und Zukunft

Wie bereits erwähnt, ist das Schlüsselkonzept bei der Arbeit mit Gann-Winkeln, dass die Vergangenheit, die Gegenwart und die Zukunft gleichzeitig auf den Winkeln existieren. Der Gann-Winkel kann verwendet werden, um Unterstützung und Widerstand, Richtungsstärke und das Timing von Ober- und Unterseite recht genau vorherzusagen.

11. Verwendung des Gann-Winkels

Gann-Winkel werden hauptsächlich zur Vorhersage von Unterstützung und Widerstand verwendet. Sobald der Analyst den Zeitraum bestimmt, in dem er handeln möchte (monatlich, wöchentlich, täglich) und das Diagramm richtig skaliert, zeichnet der Trader einfach die drei wichtigsten Gann-Winkel: den 1X2, 1X1 und 2X1 von der Hauptober- und Unterseite. Diese Technik bildet den Rahmen für den Markt. Der Analyst kann die Bewegung des Marktes innerhalb dieses Rahmen ablesen.

Unterstützung und Widerstand im Chart:

Aufwärts gerichtete Winkel sorgen für die Unterstützung und Abwärts gerichtete Winkel für den Widerstand. Da der Analyst weiß, wo der Winkel auf dem Chart steht, kann er entscheiden, ob er auf Unterstützung kaufen oder am Widerstand verkaufen soll.

Händler sollten auch beachten, wie sich der Markt von Winkel zu Winkel dreht. Dies wird als “Regel aller Winkel” bezeichnet. Diese Regel besagt, dass sich der Markt, wenn er einen Winkel überschreitet, in Richtung des nächsten bewegt.

12. Anpassung der Markteinstellungen

Hinweis zu den Einstellungen:

Es wird empfohlen, die Einstellungen für jeden Markt leicht anzupassen. Ein SMA mit 50 Perioden kann großartige Signale für einen bestimmten Markt liefern, funktioniert aber bei einem anderen nicht gut. Oder ein EMA mit 20 Perioden kann helfen, den Trend bei dem einen Währungspaar zu erkennen, ist bei einem anderen aber nicht geeignet. Alle MAs sind nur Werkzeuge, deren Interpretation der Trader übernehmen muss. Trading Indikatoren variieren je nach Zeitraum und Marktbedingungen.13. Pivot Points

Ein Pivot Point ist ein Indikator für die technische Analyse, mit dem die Gesamtentwicklung des Marktes in verschiedenen Zeiträumen bestimmt wird. Der Pivot Point (Daily Pivot) selbst ist einfach der Durchschnitt der Höchst-, Tiefst- und Schlusskurse des vorherigen Handelstages. Am Folgetag wird angenommen, dass der Handel über dem Drehpunkt eine anhaltende Aufwärtsstimmung anzeigt, während der Handel unter dem Drehpunkt eine Abwärtsstimmung anzeigt.

14. Pivot-Point-Analyse

Die Pivot-Point-Analyse wird häufig in Verbindung mit der Berechnung von Unterstützungs- und Widerstandswerten verwendet, ähnlich einer Trendlinienanalyse. In einer Pivot-Point-Analyse werden die ersten Unterstützungs- und Widerstandsstufen berechnet. Dafür wird die Breite des Handelsbereichs zwischen dem Pivot-Punkt und den hohen oder niedrigen Kursen des Vortages verwendet. Die zweiten Unterstützungs- und Widerstandsstufen werden über die volle Breite zwischen den hohen und niedrigen Preisen des Vortages berechnet.

Pivot-Punkte im Chart:

Pivot-Punkte sind häufig verwendete Intraday-Indikatoren für den Handel mit Futures, Rohstoffen und Aktien. Im Gegensatz zu gleitenden Durchschnitten oder Oszillatoren sind sie statisch und halten den Preis über den ganzen Tag. Daten aus dem Handelsbereich des Vortages werden als Input verwendet, um fünf mögliche Drehpunktstufen zu generieren. Die Drehpunktstufen bestehen aus einem Drehpunkt, zwei höheren Widerstandsstufen, bekannt als R1 und R2, und zwei unteren Drehpunktstützen, bekannt als S1 und S2.

Jede Widerstandsstufe wird als Drehpunkt betrachtet. Einige Händler fügen zusätzliche Drehpunkte hinzu, um das Sortiment um bis zu vier zusätzliche Stütz- und Widerstandsdrehpunkte zu erweitern. Pivot-Punkte werden oft in Algorithmen und Hochfrequenz-Handelsprogrammen berücksichtigt. Händler platzieren häufig Stop-Orders an oder in der Nähe von Drehpunkten. Die meisten Handelsplattformen bieten diese als Indikatoren oder Studien an, die in einem Chart platziert werden können.

15. Verwendung eines Pivot Points

16. TradersClub24 live Tradingraum

Nutzen Sie diese und unsere erfolgreichen exklusiven TC24. Tools für Ihren Börsenerfolg. Mit einer Clubmitgliedschaft sichern Sie sich Offenheit und Transparenz. Lassen Sie sich von den positiven Erfahrungen und den Erfolgen unserer Clubmitglieder überzeugen. Werden Sie Mitglied und profitieren Sie vom dreiteiligen Erfolgskonzept mit dem einzigartigen börsentäglichen Live-Tradingraum und den exklusiven TC24.Tools.

Treten Sie Deutschlands größter Trading Community bei. Der Gastzugang ist für Sie kostenlos. So haben Sie die Möglichkeit, uns 30 Tage ganz unverbindlich zu testen. Im Rahmen der beliebten, lebenslangen Clubmitgliedschaft, erhalten Sie Zugang zu unseren erfolgreichen Strategien und Tools, eine intensive, professionelle Ausbildung durch erfahrene Börsenprofis und eine zuverlässige Betreuung auf Ihrem Weg als Trader.