Christoph Kurze – Chief Technology Officer

Lesezeit: 30 Minuten

Zusammenfassung

Charttechnik oder technische Analyse ist der Versuch aus Mustern in Börsencharts Handelsentscheidungen abzuleiten. Viele Methoden der technischen Analyse versprechen einen statistischen Vorteil – wodurch ein erfolgreicher Handel von Mustern möglich sein soll. Was in der Theorie funktioniert, scheitert meiner Meinung nach an den Realitäten im täglichen Trading. In diesem Artikel zeige ich, wie eine eigentlich gute Trefferquote durch weiche Trading-Faktoren so weit sinkt, dass ein Handel nicht mehr profitabel ist, oder so knapp in der Gewinnzone läuft, dass die Psyche des Traders dem Erfolg im Wege steht.

Dieser Artikel ist Teil einer Serie, die in einer der nächsten Ausgaben des Club Magazins fortgesetzt wird.

Erfolgreiches Trading benötigt, neben vielen anderen Aspekten, zwei fundamentale Bausteine. Erstens: einen Markteffekt, der eine Handelsrichtung bevorzugt nach sich sieht – egal ob steigende oder fallende Kurse. Zweitens: eine Strategie, welche den Markteffekt ausnutzen kann. Fehlt einer dieser Bausteine handelt man ausschließlich zufällig und es ist nicht möglich einen Vorteil zu erlangen. Im besten Fall wird man weder gewinnen noch verlieren. Im Regelfall wird man dem Markt sein Geld überlassen.

Stellen wir uns zunächst einen effizienten Markt vor. Dieser ist dadurch gekennzeichnet, dass egal an welchem Preispunkt und zu welcher Zeit, eine Bewegung nach oben oder unten gleich wahrscheinlich ist.

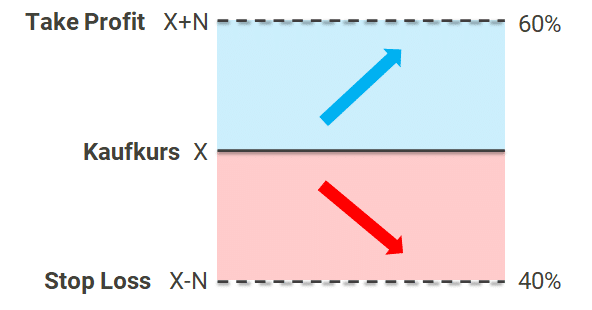

Es ist also egal, ob Long oder Short gehandelt wird: Ein Trade läuft immer mit gleicher Wahrscheinlichkeit ins Ziel (englisch take profit, abgekürzt TP) oder ins Verlustlimit (englisch stop loss, abgekürzt, SL), wenn beide Preispunkte gleich weit vom Einstiegskurs entfernt sind.

Hier ein Beispiel für eine Long-Positionierung:

Die Preisdifferenzen im Gewinn- und Verlustfall sind identisch. Ein Kauf am Preis X würde in 50% der Fälle zu einem Gewinn führen und in 50% der Fälle zu einem Verlust.

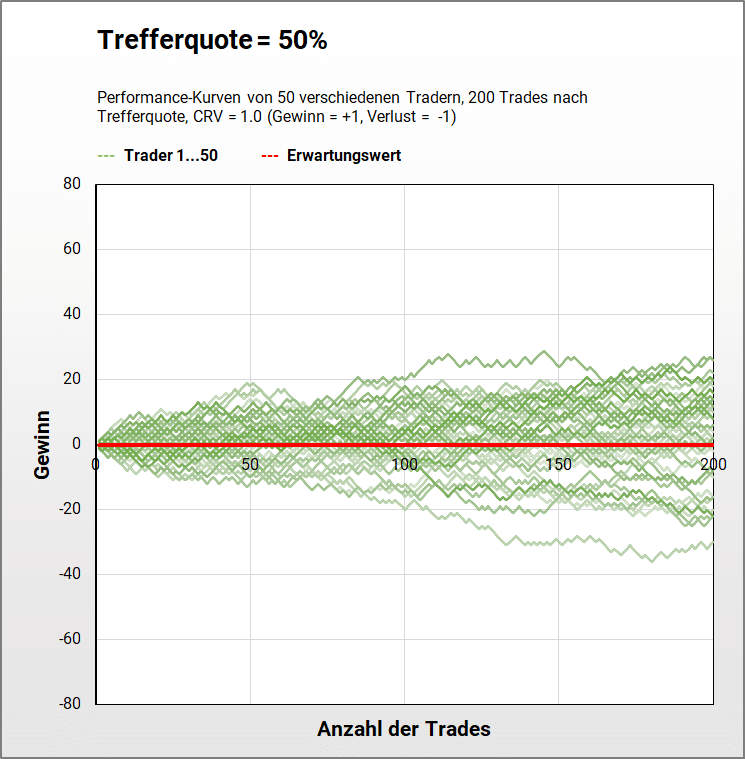

Vergleichbar mit dem Werfen einer Münze, wäre es in einem solchen Markt nur vom Zufall bestimmt, ob ein Kauf erfolgreich wäre oder nicht. Handelt man in einem effizienten Markt beliebig oft, würde man statistisch gesehen zu 50% gewinnen. Gewinnt oder verliert man bei jeder Handelsentscheidung 1€, sähe eine Reihe von 200 Trades wie folgt aus. Dabei wurde in der folgenden Abbildung nicht nur ein, sondern 50 verschiedene Trader betrachtet:

Die Grafik zeigt die Gewinn-/Verlust-Kurven der Trader. Gewinnt ein Trader mit einer Trefferquote von 50% (wie ein Münzwurf) bekommt er eine Einheit (z.B. 1€) gutgeschrieben, ansonsten eine Einheit abgezogen. Die horizontale Achse zeigt die Anzahl der Trades an. Es fällt auf, dass ein Teil der Trader die Serie mit einem Gewinn beendet, der andere Teil aber entsprechend unterm Strich verloren hat. Dabei ist es rein dem Zufall überlassen, auf welcher Seite sich ein Trader am Ende wiederfindet. Der Erwartungswert (rot) ist Null.

Stellen wir uns nun einen ineffizienten Markt vor. Ein ineffizienter Markt ist ein Markt, der eine Seite bevorzugt. Der Markt hat einen bias (englisch für Schlagseite oder Tendenz). Dies muss nicht zu jeder Zeit und an jedem Preispunkt so sein, aber eben durch ein Trading-System detektierbar.

Der Unterschied zum effizienten Markt liegt in den Wahrscheinlichkeiten. Im gezeigten Beispiel ist es für eine Kaufposition wahrscheinlicher das Ziel zu erreichen (60%), als in den Verlust zu laufen (40%). Der ineffiziente Markt ist mit einer Münze vergleichbar, die auf einer Seite schwerer ist und somit beim Werfen nicht gleich wahrscheinlich Kopf oder Zahl anzeigt. Das Wissen um die Schlagseite der Münze oder eben der Schlagseite eines Marktes, bedeutet einen Vorteil gegenüber Anderen zu haben.

Wie würde sich die Schlagseite auf den Erfolg unserer Trader auswirken?

Die 50 Trader würden vom Start weg einen Vorteil im Markt haben, und nach ausreichend vielen Trades sicher in der Gewinnzone landen. Dabei gibt es eine statistische Streuung der Ergebnisse, da ja nur eine Gewinnwahrscheinlichkeit existiert und kein garantierter Gewinn.

Anmerkung: Dabei gehe ich hier davon aus, dass alle 50 Trader 200 verschiedene Marktsituation gehandelt haben, die 50 * 200 = 10.000 Marktereignisse also statistisch gesehen unabhängig voneinander sind.

Sofern wir es mit einem ineffizienten Markt zu tun haben, ist der erfolgreiche Handel also grundsätzlich möglich. Der zweite fundamentale Baustein ist eine Strategie, welche die Ineffizienz des Marktes ausnutzen kann. Dabei wäre eine Strategie, die 100% richtig liegt, natürlich „perfekt“. Allerdingst gibt es keinen heiligen Gral im Trading – aber zumindest gute Strategien.

Eine gute Strategie würde, egal mit welchen Mitteln, eine Vorhersage treffen, dass (a) eine Schlagseite im Markt existiert und (b) in welche Richtung diese vorzufinden ist. Es geht dabei immer um eine Prognose des zukünftigen Marktverhaltens mit einer gewissen Trefferwahrscheinlichkeit.

Die Methoden zur Detektion sind schier unendlich – eine der beliebtesten ist die Charttechnik. Charttechnik bedeutet anhand von sich wiederholenden Mustern, eine Aussage zu treffen, in welche Richtung der Markt eine Schlagseite hat.

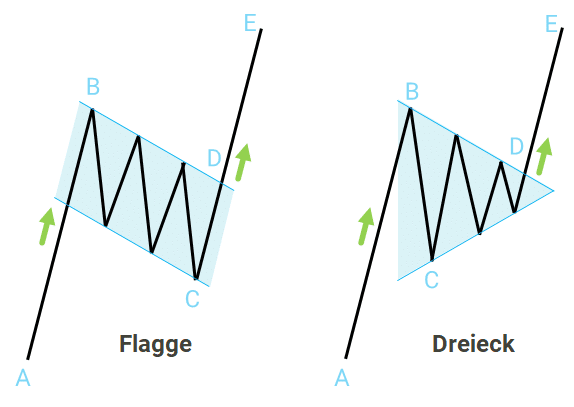

Hier zwei Beispiele von beliebten Chartformationen, die vielen Tradern sicher schon mal über den Weg gelaufen sind:

Flagge und Dreieck sind hier als zwei Beispiele für eine Trendfortsetzung gewählt. Das heißt, der Kurs läuft von unten (A) nach oben, bis zu einem Punkt (B) und beginnt dann mit einer sogenannten Konsolidierung, die im Punkt (C) ihren Tiefpunkt findet. Innerhalb der Konsolidierung läuft der der Kurs dabei seitwärts (Dreieck), oder fällt dabei leicht ab (Flagge). Am Ende der Konsolidierung bricht der Kurs am oberen Ende der Formation, am Punkt (D) nach oben aus und erreicht neue Preis-Hochs (E). Beide Formationen kannst du dir auch für fallende Kurse vorstellen.

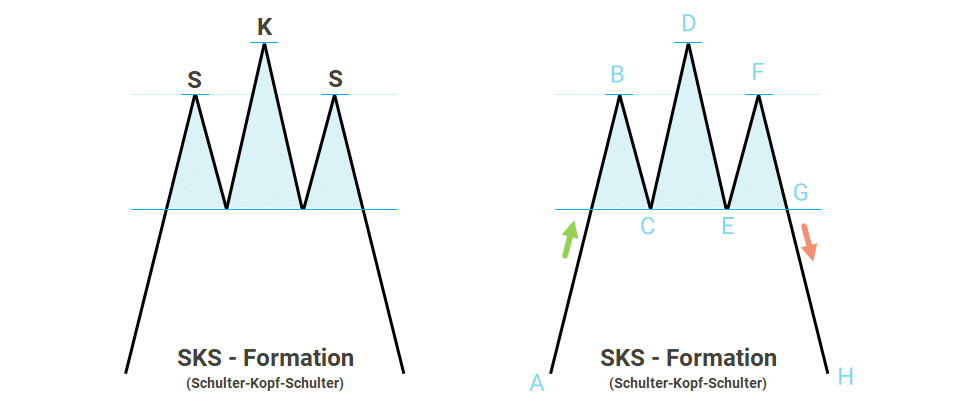

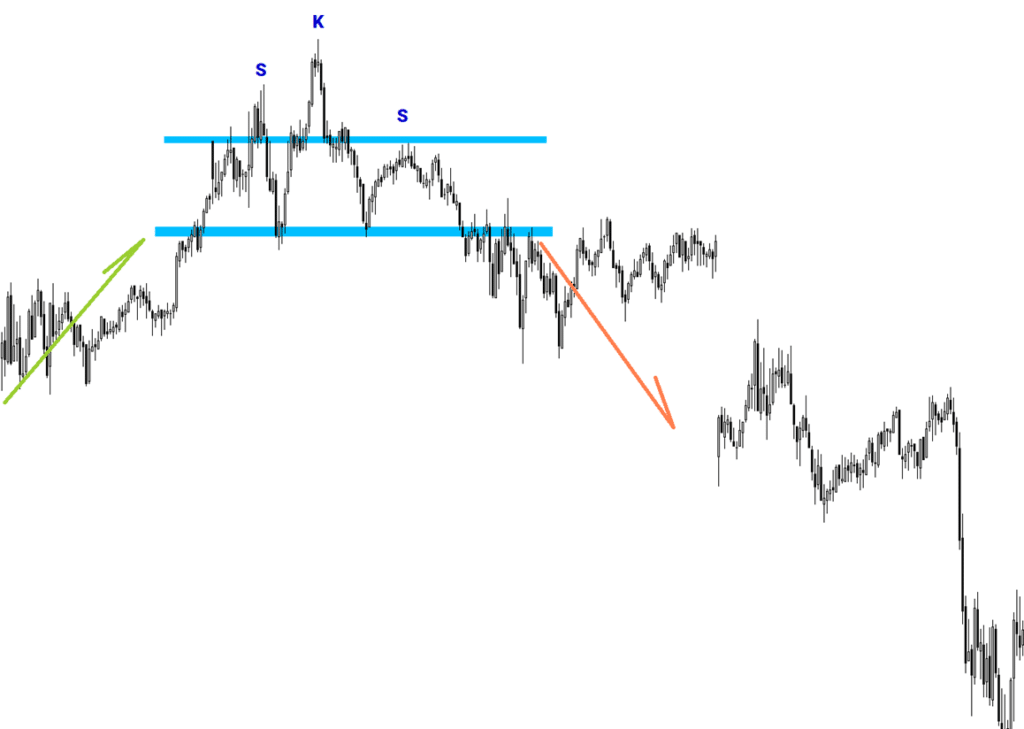

Ein Beispiel für eine Umkehrformation ist die sogenannte Schulter-Kopf-Schulter-Formation (SKS).

Dabei wird die ursprüngliche Richtung nicht wieder aufgenommen, sondern der Kurs wechselt über die Formation die Richtung. In diesem Beispiel steigt der Kurs vom Punkt (A) bis zu einem ersten Zwischenhoch (B) und fällt dann zum Punkt (C) zurück, um dann über den Punkt (B) auf ein neues Hoch (D) zu steigen. Dann fällt der Kurs wieder – in etwa auf das Preislevel von Punkt (C), wo sich die sogenannte Nackenlinie bildet.

Schlussendlich steigt der Kurs nochmals auf Punkt (F), um dann über den Punkt (G) die Richtung zu wechseln und auf neue Preis-Tiefs zu fallen (H). Zurückblickend wurden nun im Chartbild drei Hochs gebildet, wobei das mittlere Hoch (der Kopf – K) den höchsten Preispunkt bildet und die beiden anderen Hochs links und rechts davon in etwa auf einer Linie liegen (die Schultern – S).

Ich möchte nun auf ein paar Details verzichten – so viel sei aber noch gesagt: Grundsätzlich gibt es weitere Eigenschaften dieses Musters – der Rahmen wie weit die Hochs voneinander abweichen dürfen ist begrenzt, die Nackenlinie kann horizontal aber auch diagonal verlaufen (schiefe SKS), und Weiteres.

Wie weit ideal gezeichnete Formation in der Realität dann doch abweichen können, möchte ich hier an zwei Beispielen demonstrieren:

Beispiel 1: Bärische SKS

Die Formation besitzt zwei Schultern auf unterschiedlichen Preis-Niveaus, beide allerdings nach Regel unterhalb des Hochs. Der Ausbruch erinnert aber eher an einen Schlingerkurs als an klare Verhältnisse.

Beispiel 2: Bullische (inverse) SKS

Die Formation steht förmlich auf dem Kopf, besitzt zwei Schultern auf unterschiedlichen Preis-Niveaus, dennoch bleiben beide Schultern oberhalb des Kopfes. Die Nackenlinie ist allerdings fallend.

Beide Muster sind valide – die Formationen exakt zu beschreiben kommt einer detaillierten Spezifikation gleich. Nur so können Treffer-Wahrscheinlichkeiten für Formationen sinnvoll angegeben werden. Sonst würde Trader A eine Formation für valide halten, während Trader B diese aufgrund einer Abweichung zur Seite legt.

An diesem Punkt möchte ich zusammenfassend wichtige Punkte wiederholen. Erfolgreicher Handel benötigt einen statistischen Vorteil und eine Strategie, welche den Vorteil nutzen kann. Bleiben wir einmal beim Beispiel der charttechnischen Formation „SKS“, welche uns diesen Vorteil verschaffen soll.

Damit aus einer „einfachen“ Chartformation, eine Strategie – egal wie erfolgreich – entstehen kann, benötigt es neben der Identifikation des Signals, also wann und wie man einsteigt, auch eine Beschreibung wo der Trade erfolgreich ist (Gewinnziel) und wann der Trade fehlgeschlagen ist (Verlustbegrenzung). Die SKS-Formation ist vielfach untersucht worden, eine mögliche Dimensionierung des Trades ist folgende:

In diesem bullischen Beispiel wird der Kurs an der Nackenlinie gekauft (Kaufkurs X), sobald die Formation komplettiert ist, also alle Tief-Punkte (S, K, S) gebildet wurden. Der Stop Loss wird auf das Tief (K) gesetzt, der Take Profit entsprechend genauso weit „weg“ vom Einstiegskurs nach oben. Dadurch ergibt sich ein Gewinn-Verlust-Verhältnis von 1. (auch Chance-Risiko-Verhältnis = CRV, oder englisch Risk-Reward-Ratio, RRR).

Nimmt man nun an, dass die Chartformation funktioniert, also die präferierte Richtung (hier Long) richtig anzeigt, müsste die Wahrscheinlichkeit dafür, dass der Kurs das Ziel erreicht, höher sein, als dass der Kurs unter den Kopf der SKS-Formation abfällt. Verschiedenen Quellen geben die Trefferquote der Chartformation unterschiedlich an, was wenig verwundert. Wie schon beschrieben kann das Muster unterschiedlich eng spezifiziert werden – also unter Angabe unterschiedlicher Merkmale, die mal enger, mal weiter gefasst sind. Zweitens sind die betrachteten Märkte unterschiedlich, ganz zu schweigen von den unterschiedlichen Betrachtungszeiträumen. Dabei sind die Märkte in den betrachteten Zeiträumen mal mehr mal weniger effizient. Ein effizienter Markt ist ausschließlich zufallsgetrieben. Auch da kann die SKS-Formation erscheinen – da sie aber rein zufällig entsteht, hat sie keine prognostische Aussage. Eine Trefferquote ist immer die Mischung aus vielen Faktoren.

Für diesen Artikel lege ich mich auf eine Trefferquote von 63% fest. Sie liegt damit in der Mitte verschiedener Quellen – außerdem spielt es keine Rolle wie hoch sie ist. Denn in fast allen Quellen ist die Spezifikation der Formation so „weich“, dass der Spielraum, was noch eine Formation ist, und was nicht, zu groß ist. Letztlich spielt es aber keine große Rolle, denn „Charttechnik funktioniert nicht“ – weshalb, möchte ich nun herleiten.

Fangen wir mit der guten Nachricht an: Eine Trefferquote von 63% führt zu einen positiven Erwartungswert beim Trading der Handelssignale.

Leider sind das aber theoretische Werte unter „Laborbedingungen“. Die reale Trefferquote wird geringer sein. Hier kommen die meiner Meinung nach 6 wichtigsten Faktoren, welche die Trefferquote senken:

Die meisten Quellen, die das SKS – Umkehrmuster untersucht haben, analysieren auf größeren Zeitebenen, also Wochen bis Stundencharts. Dabei muss festgestellt werden, dass Chartmuster auf größeren Zeitebenen viel mehr fundamentale und technische Aspekte über größere Zeiträume und „getrieben“ von viel mehr Einzelentscheidungen der Marktteilnehmer enthalten. Das Handelsvolumen in diesen Mustern ist deutlich größer, so dass davon ausgegangen werden muss, dass diese Muster deutlicher aus einem zufälligen Preisrauschen hervortreten. Im Gegensatz dazu haben Muster in den kleineren Zeitebenen nur wenig Handels-Volumen inhärent akkumuliert, die Wahrscheinlichkeit für zufällige Marktbewegungen nimmt zu, die Trefferquote nimmt ab. Der genaue Faktor, um den die Trefferquote sinkt, ist schwer zu beziffern, kann aber abgeschätzt werden.

Die SKS-Formation kann wie oben bereits beschrieben verschieden eng klassifiziert werden. Dabei wird die Formation „vermessen“ und, wenn alle Parameter stimmen, als valides Signal markiert. Sofern das nicht automatisiert geschieht, bewertet das ein menschlicher Trader. Dabei entsteht eine gewisse Unschärfe was ebenso zu Abschlägen in der Trefferquote führen wird.

Statistiken über die Trefferquote messen meist schlicht die Preis-Abstände im Chart, um zu bestimmen, ob ein Signal in den Gewinn oder Verlust gelaufen ist. Dabei werden die Kosten des Tradings in Form des Spreads oder aber Gebühren nicht mit einbezogen. Bei einer durchschnittlichen Bewegungslänge von 50 DAX Punkten und einem Spread von 1 Punkt ergibt sich ein rechnerischer Nachteil von 2% auf die Trefferquote. Korrekt ist natürlich, dass die Trefferquote unberührt bleibt, aber der Gewinn um den Spread und die Gebühren gesenkt wird. Würde man das durch eine längere Gewinnstrecke gegenüber dem Stop Loss ausgleichen sinkt die Trefferquote.

Der Einstieg an der Nackenlinie der Formation kann verschieden „handwerklich“ umgesetzt werden. Im bullischen Fall zum Beispiel mit einer Buy Stop-Order. Dabei ist zu beachten, das Stop-Ordern Market-Ordern sind, entsprechend wird zum nächstverfügbaren Preis ausgeführt. Dabei kann es zur sogenannten Slippage kommen – einen Unterschied zwischen Wunschpreis und ausgeführtem Preis. Da es sich um einen Ausbruch handelt ist dieses Szenario nicht von der Hand zu weisen. Letztlich entstünde bei durchschnittlich einem Punkt Slippage pro Trade ein Nachteil in der Trefferquote von 2%.

SKS-Formation werden ab dem 5-Minuten-Chart aufwärts gehandelt. (M1-Charts sind nicht geeignet, da sich die Formationen kaum vom Rauschen abgrenzen). Im 5-Minuten-Chart laufen Trades an der Formation bis zum Ende des Tages oft nicht bis ins Ziel, oder den Stopp-Loss. Hält man den Trade über Nacht schlägt ein inhärentes Risiko des Tradings zu: das Gap-Risiko. Gap (englisch) steht für Kurslücke und beschreibt das Verhalten des Kurses nach einer Zeit ohne Handel, zum Beispiel über Nacht, an einer komplett anderen Stelle wieder zu eröffnen. Die Kursdifferenz kann dabei im DAX wenige Punkte bis hin zu hunderten von Punkten betragen. Dabei können große Gewinne aber auch Verluste in einer Positionierung entstehen, da Take Profit- aber auch Stop Loss-Marken einfach „übersprungen“ werden. Die Position wird dann zum nächstverfügbaren Preis geschlossen. Möchte man dieses Risiko umgehen, muss der Trade am Abend vor Marktschluss geschlossen werden. Dabei beschneidet man entweder seine Gewinne oder aber reduziert seine Verluste. Da die SKS-Formation, aber einen Bias – eine Schlagseite des Marktes in eine Richtung prognostiziert, ist die Wahrscheinlichkeit eher die Gewinnseite zu beschneiden, höher. Dadurch sinkt die Trefferquote.

Anleger und Trader neigen dazu Gewinne mitzunehmen und Verluste auszusitzen. Das haben schon in den 1970er Jahren die Nobelpreisträger Daniel Kahneman und sein Kollege Amos Tversky herausgefunden (veröffentlicht 1979, „Prospect Theory“). Eine wichtige Erkenntnis dieser Theorie ist, dass sich Individuen in Entscheidungssituationen irrational verhalten, wenn Unsicherheiten eine Rolle spielen. So neigen Trader dazu, Positionen, die sich im Minusbereich befinden, zu halten, während eine Position, die im Plus ist zu schließen, sobald ein subjektives Risiko besteht, dass der noch nicht realisierte Gewinn wieder verloren gehen kann. Dadurch ist es wahrscheinlicher einen Trade im Gewinn zu früh zu schließen und nicht den gesamten Gewinn mitzunehmen, während die Wahrscheinlichkeit für den Verlusttrade unberührt bleibt – der Trade wird bis zum Verlust gehalten. Dieser Effekt senkt das Gewinn-Verlust-Verhältnis aller Trades und kann auf eine niedrigere Trefferquote umgerechnet werden.

Alle oben genannten Punkte reduzieren die Trefferquote einer Formation. Dabei können einige Einflussfaktoren nur abgeschätzt werden. Im nachfolgenden Schaubild sind die Faktoren einmal zusammengefasst. Die Abschläge auf die Trefferquote sind als Bereich angegeben, da sie je nach Markt, je nach Betrachtungszeitraum und aufgrund anderer Faktoren schwanken.

In der Summe fällt die realistische Trefferquote auf rund 45% – 54% ab. Dabei geht es hier nicht um exakte Wissenschaft. Allein der günstigste Fall, dass jede Reduzierung nur um 1.5% passiert, hat schon enorme Auswirkungen.

Zu Beginn des Artikels wurden die Performancekurven von 50 Tradern bei einer theoretischen Trefferquote von 63% für die SKS-Formation gezeigt. Nun sollen die Abschläge durch die verschiedenen Faktoren dargestellt und bewertet werden.

Auf der linken Seite ist die theoretische Trefferquote zu sehen – daneben die realistische Trefferquote von, im schlechtesten Fall, 45%.

Völlig unstrittig ist dabei, dass die Quote mit unter 50% nicht zum Handel geeignet ist. Der Erwartungswert ist negativ. Die Herausforderung des Traders ist dabei diesen Zustand zu erkennen. Denn: Auch hier kann es sein, dass der Trader nach 100 oder 200 Trades in Summe noch einen Gewinn auf dem Konto hat – was dann einfach Glück ist. Nach den nächsten 200 Trades wird die Summe aber mit an Sicherheit grenzender Wahrscheinlichkeit negativ sein.

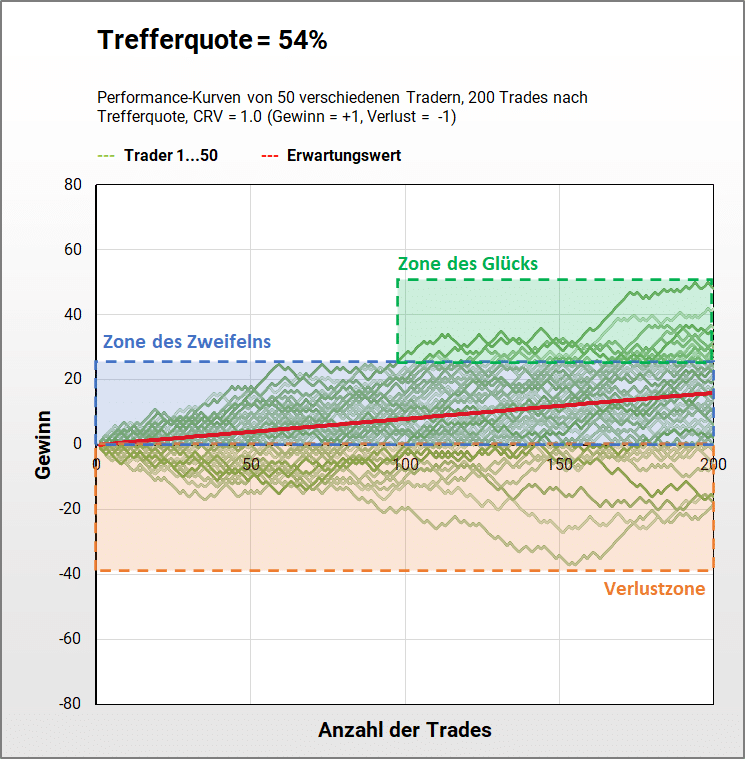

Sieht das Bild besser aus, wenn die Faktoren nicht zu stark ins Gewicht fallen? Auf der rechten Seite ist nun die Verteilung mit Trefferquote 54% zu sehen. Dabei sinkt der Erwartungswert zur theoretischen Performance – die Kurve wird flacher.

Dabei ist der Erwartungswert zwar positiv aber pro Trade derart gering, dass die Strategie für den Großteil der Trader nicht umsetzbar wird. Wenn man bei jedem Trade entweder 10€ gewinnt oder 10€ verliert, hätte man statistisch gesehen nach rund 13 Trades die ersten 10€ gewonnen. Es sind also ständig Schritte vor und zurück. Nehmen wir an, ein Trader handelt das Muster auf dem 5-Minuten-Chart und hat durchschnittlich ein Handelssignal am Tag zur Verfügung, so würde er in der Summe nach rund 3 Wochen zum ersten das gewonnen haben, was er bei jedem Trade riskiert. Und dabei ist die statistische Streuung noch nicht mit einbezogen.

Realistisch gesehen, sieht es wie folgt aus: Ein Großteil der Trader wird entweder in der Verlustzone (orange) oder in der Zone des Zweifelns (blau) landen. In der Zone des Zweifelns kämpfen die Trader mit dem oben benannten Problem, dass kaum ein Summengewinn entsteht, obwohl viele Signale gehandelt werden. Trader, die in die Verlustzone eintauchen werden nach wenigen Tagen, spätestens Wochen, die Tradingstrategie zur Seite packen und sich nach einem neuen Tradingansatz umsehen. Die Zone des Glücks (grün) erreichen nur wenige Trader, und auch nur durch positiven Zufall (=Glück), denn die Performancekurven liegen oberhalb des Erwartungswerts. Hier entsteht der Eindruck einer höheren Trefferquote als eigentlich gegeben. Die höhere Trefferquote ist aber nicht reproduzierbar und nachhaltig, da sie rein durch statistische Abweichung entstanden ist.

In Abhängigkeit davon, wie stark schwächende Faktoren auf die Trefferquote einer Chartformationen wirken, bleibt der Großteil der Trader in der Zone des Zweifelns (Best Case) oder in der Verlustzone (Worst Case). Im besten Fall ist technisch gesehen noch ein positiver Erwartungswert möglich, Trader scheitern aber bei der Umsetzung, da sich eine wahrnehmbare positive Performance erst über große Zeiträume einstellt.

Professionelle Händler beziehen in ihre Entscheidungen daher eine ganze Reihe von Faktoren von Fundamentaldaten über Korrelationen, Handelsvolumen bis hin zur Verbindung von vielen Chartfaktoren mit ein. Wäre eine Chartformation einfach per se erfolgreich wären ganze Investmentabteilungen, Mathematiker, Wirtschaftswissenschaftler und Informatiker arbeitslos. Das heißt nicht, dass Charttechnik kein Baustein einer erfolgreichen Strategie sein kann.

Charttechnik funktioniert nicht – Zumindest nicht so einfach.

Um am Markt einen Vorteil zu erlangen, bedarf es ausgeklügelter Strategien. Dabei kann eine Chart-Formation die Grundlage bilden, es fehlen aber weitere Kriterien und Filter.

Ausblick

In einer der nächsten Ausgaben des Club Magazins möchte ich aufzeigen, wie man auf Basis der SKS – Formation eine umsetzbare Trading-Strategie entwickelt und wie die Formation doch noch zur Erfolgsgeschichte werden kann.

Verwendete Quellen für diesen Artikel:

The Predictive Power of “Head-and-Shoulders ” Price Patterns in the U.S. Stock Market | https://www.researchgate.net/publication/31474225_The_Predictive_Power_of_Head-and-Shoulders_Price_Patterns_in_the_US_Stock_Market_Gene_Savin

A New Recognition Algorithm for “Head-and-Shoulders” Price Patterns | https://mpra.ub.uni-muenchen.de/60825/1/MPRA_paper_60825.pdf

How to Trade the Head and Shoulders Pattern | https://www.investopedia.com/articles/technical/121201.asp

Bulkowski – Head-and-Shoulders Top: Important Bull Market Results | https://thepatternsite.com/hst.html

Bulkowski – Head-and-Shoulders Bottom: Important Bull Market Results | https://thepatternsite.com/hsb.html

Traden Sie verantwortungsvoll: CFDs sind komplexe Instrumente und bergen ein hohes Risiko, Gelder schnell durch Hebelwirkung zu verlieren. 79.00% der Privatanleger-Konten verlieren Gelder, wenn Sie CFDs mit diesem Anbieter handeln. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das Risiko einzugehen, Ihr Geld zu verlieren.

Wir nutzen Cookies auf unserer Website. Einige von ihnen sind essenziell, während andere uns helfen, diese Website und Ihre Erfahrung zu verbessern. Wir verwenden Cookies und andere Technologien auf unserer Website. Einige von ihnen sind essenziell, während andere uns helfen, diese Website und Ihre Erfahrung zu verbessern. Personenbezogene Daten können verarbeitet werden (z. B. IP-Adressen), z. B. für personalisierte Anzeigen und Inhalte oder Anzeigen- und Inhaltsmessung. Weitere Informationen über die Verwendung Ihrer Daten finden Sie in unserer Datenschutzerklärung. Sie können Ihre Auswahl jederzeit unter Einstellungen widerrufen oder anpassen.

Wir verwenden Cookies und andere Technologien auf unserer Website. Einige von ihnen sind essenziell, während andere uns helfen, diese Website und Ihre Erfahrung zu verbessern. Personenbezogene Daten können verarbeitet werden (z. B. IP-Adressen), z. B. für personalisierte Anzeigen und Inhalte oder Anzeigen- und Inhaltsmessung. Weitere Informationen über die Verwendung Ihrer Daten finden Sie in unserer Datenschutzerklärung. Hier finden Sie eine Übersicht über alle verwendeten Cookies. Sie können Ihre Einwilligung zu ganzen Kategorien geben oder sich weitere Informationen anzeigen lassen und so nur bestimmte Cookies auswählen.